Quais são os tipos de risco operacional?

Agora que abordamos as quatro causas, vamos examinar os sete tipos diferentes de risco operacional em que elas podem ser divididas.

Fraude interna. Os funcionários desviam, intencional e secretamente, recursos da empresa. Cabe à administração ter os controles adequados.

Fraude externa. Uma parte externa tenta roubar recursos ou propriedade da empresa. Isso pode ser hackers roubando dinheiro ou concorrentes roubando propriedade intelectual.

Falhas tecnológicas. O software e os sistemas de computador da empresa apresentam falhas.

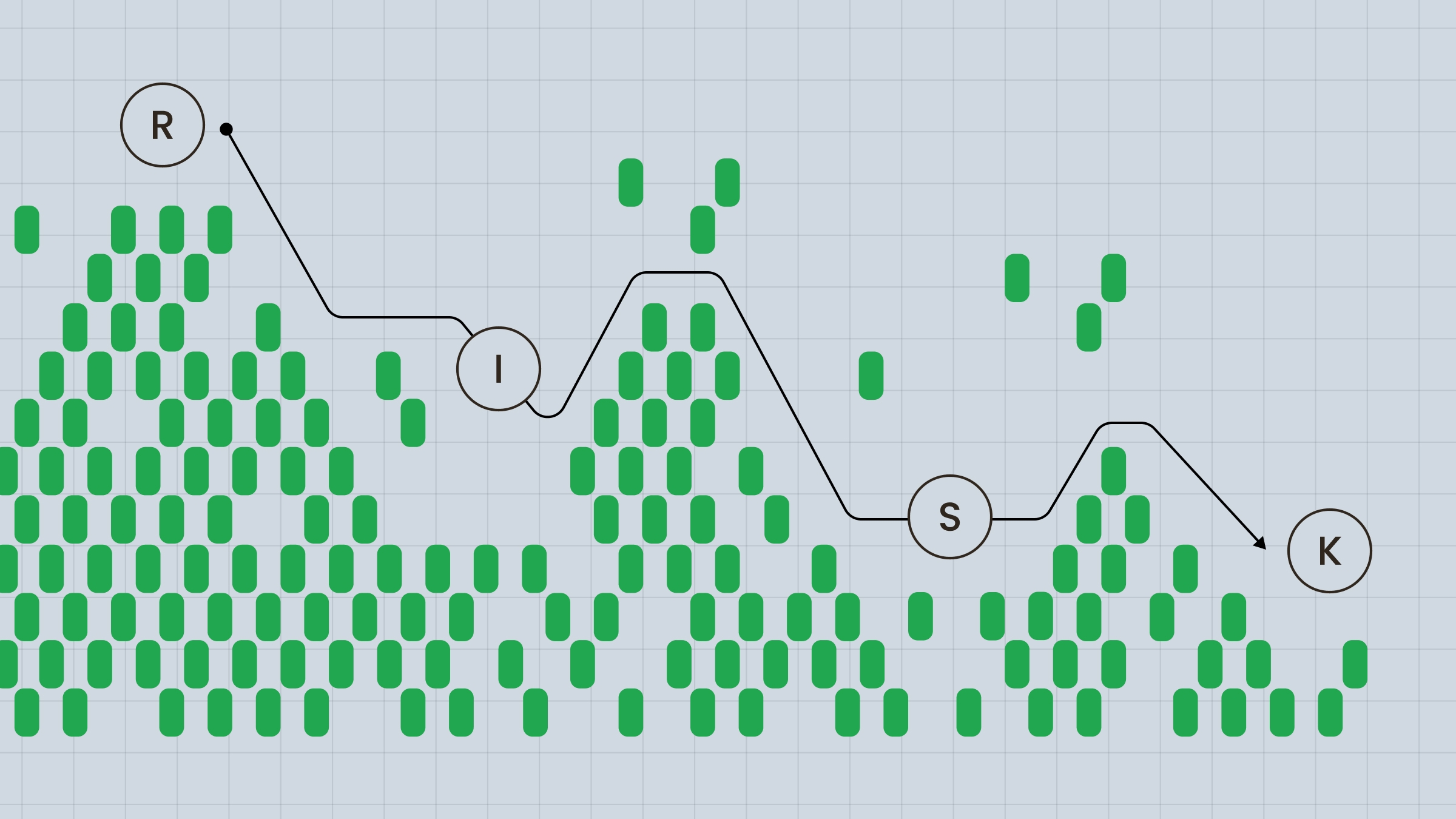

Gestão de processos. Os responsáveis não desenvolvem a resposta adequada a um problema ou não implementam sua estratégia.

Segurança no local de trabalho. A empresa viola as normas de segurança ou não protege seus funcionários contra danos físicos ou mentais.

Prejuízos. Fatores externos, como condições climáticas ou desastres naturais, afetam o abastecimento ou a produção da empresa, ou a capacidade dos funcionários de fazer seu trabalho. Um incêndio ou uma enchente repentina podem interromper uma cadeia de abastecimento. Uma nevasca pode impedir as pessoas de chegar ao local de trabalho. A rede de restaurantes americana Waffle House é um exemplo de empresa com excelente preparação para desastres, pois é conhecida por ficar aberta o dia inteiro, o ano inteiro, exceto em condições extremamente adversas. Existe até um medidor chamado Índice Waffle House, utilizado para medir a gravidade de uma tempestade.

Clientes. A empresa prejudica seus clientes ao oferecer informações falsas, produtos defeituosos, não cumprir a lei ou não atender as exigências.

Outros tipos de risco

Vamos examinar como o risco operacional se compara ao risco financeiro, de mercado e estratégico.

O risco de mercado refere-se ao risco de perdas associadas a variações nos preços de mercado, como ações, taxas de juros e taxas de câmbio. Os preços das ações podem estar diretamente relacionados ao humor do mercado. Os investidores têm determinada opinião sobre a empresa e os preços das suas ações e opções: estão supervalorizados ou com desconto? O humor é altista ou baixista? O risco de mercado também está relacionado às variações nas taxas de juros, visto que elas afetam o custo do crédito para as empresas. Alterações nas taxas de câmbio, no preço das matérias-primas e outros fatores econômicos entram em jogo nesta situação.

O risco de crédito refere-se ao risco de perda financeira que a empresa enfrenta quando não tem mais dinheiro suficiente para pagar seus empréstimos e dívidas. Embora isso possa estar relacionado a uma gestão deficiente e vendas insatisfatórias, o risco financeiro é diferente do risco operacional porque está relacionado à saúde financeira da empresa, não à forma como ela faz suas operações no dia a dia.

O risco estratégico está relacionado com a estratégia e os objetivos da empresa no longo prazo. Isso pode ser resultado da incapacidade da empresa de se adaptar a novas normas, por exemplo, ou de investir demais em um setor que não apresenta crescimento. Está relacionado ao risco operacional, no sentido em que o risco operacional é o risco de falha encontrado ao tentar implementar essa estratégia. Os erros operacionais humanos ou de sistema têm um impacto mais imediato.